不動産の贈与と税金

TOP 》業務案内 》所有権移転(生前贈与)》 不動産の贈与と税金

【注意】このページは司法書士が贈与税等について独学で記載したものです。司法書士は税務の専門家ではありません。正確でない部分や法改正等に対応できていない部分もあるかと思いますので、その点ご了承ください。贈与税等の税務に関するご相談は、税務署、都道府県税事務所、税理士さんなどにお問い合わせください。

個人が個人から財産をもらったときは、贈与税の課税対象となります。一方、法人から財産をもらったときは、一時所得として、所得税の課税対象となります。

贈与税には、暦年課税と相続時精算課税の2つの課税方式があり、贈与を受けた人が、どちらの方式で贈与税を計算するかを贈与者ごとに贈与税の申告時に選択することができます。ただし、一度、相続時精算課税を選択した贈与者からの贈与については翌年以降も暦年課税を選択することはできません。

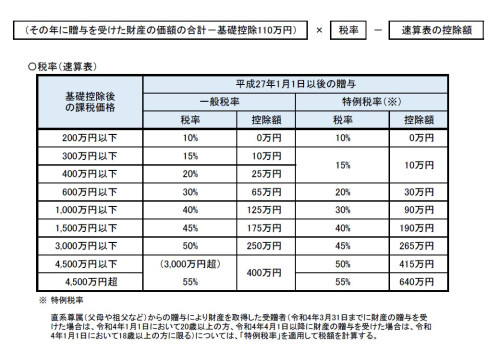

暦年課税方式の場合の計算式は次のとおりです。

贈与税額=(受贈財産の合計額(※1)-110万円(※2))×税率-控除額

※1 1月1日から12月31日までの1年間に贈与によって取得した財産の合計額

※2 基礎控除額。1年間に複数の人から贈与を受けた場合でも、贈与者の人数にかかわらず基礎控除額は110万円。

【贈与税の速算表】

〇 500万円の贈与の場合の計算事例

(1)一般税率の場合

(500万円-110万円)×20%-25万円=53万円

(2)特例税率の場合

(500万円-110万円)×15%-10万円=48.5万円

相続税対策には、課税対象となる相続財産を減らすか、評価額を下げるかの2つの方法があります。生前贈与は相続財産を減らすことができるので、相続税対策として活用されることがあります。暦年課税の基礎控除を活用し、毎年110万円以内の贈与を繰り返すことによって、贈与税を負担することなく相続財産を減らすことができます。ただし、相続開始前3年以内に受けた贈与については、その受贈財産の価額は相続税の課税価格に加算されます(生前贈与加算)。

不動産は高額ですので、所有権全部を贈与してしまうと贈与税がかかる可能性があります。ですので、基礎控除額(110万円)の範囲内におさまるように、例えば、毎年10分の1の持分を10年かけて贈与していくことで、贈与税を負担することなく相続財産を減らすことが可能になります。

婚姻期間が20年以上の夫婦の間で居住用不動産(又は居住用不動産を取得するための金銭)の贈与が行われた場合に最高2,000 万円まで控除できる、贈与税の配偶者控除という特例があります。この特例は、贈与税の基礎控除110万円も同時に適用できるため、最高2,110万円の控除が認められます。

なお、この特例は、同一配偶者につき1回しか受けることができません。

贈与税の配偶者控除の特例の適用を受けるには、以下のすべての要件を満たす必要があります。

(1)婚姻期間が20年以上である配偶者への贈与であること

(2)配偶者から贈与された不動産が居住用不動産(又は居住用不動産を取得するための金銭)であること

(3)贈与を受けた年の翌年3月15日までに、贈与により取得した国内の居住用不動産(又は贈与を受けた金銭で取得した国内の居住用不動産)に、受贈者が現実に住んでおり、その後も引き続き住む見込みであること

なお、婚姻期間が20年を超える夫婦の一方が他方に対して居住用不動産を贈与した場合は、特別受益の持戻し免除の意思表示があったものと推定され、この推定が覆らない限り、当該贈与は相続財産として算入されません(民法第903条第4項)。つまり、生前に当該贈与を受けても、贈与を受けた配偶者の相続分が減らされることはありません(遺留分を侵害する場合を除く)。

特別受益の持戻しについては、相続に関する基礎知識をご参考ください。

(1)制度の概要

相続時精算課税制度は、生前に贈与した金額のうち2,500万円までは贈与税は課税されずに相続時まで課税が繰り延べられ(2,500万円を超えた金額に対しては、20%の贈与税課税)、相続時には、贈与を受けていた財産価格を相続財産に加算して相続税が計算されるものです。

この制度の利用は、贈与者ごとに選択することができます。相続時精算課税制度が適用された贈与者を「特定贈与者」といいます。

(2)適用要件

① 適用対象者

・贈与者は、贈与をした年の1月1日において60歳以上の者であること

・受贈者は、贈与を受けた年の1月1日において20歳以上で、かつ、贈与を受けた時において贈与者の直系卑属である推定相続人または孫であること

② 適用手続

相続時精算課税の適用を受けようとする人は、確定申告期限内(贈与を受けた年の2月1日から3月15日までの間)に、贈与税申告書に「相続時精算課税選択届出書」を添付して、受贈者の住所地の所轄税務所長に提出しなければなりません。

相続時精算課税を選択すると、その特定贈与者については、その年以降この制度が適用され、暦年課税へ戻すことはできません。

(3)贈与税額の計算

相続時精算課税を選択した場合、その年に贈与を受けた財産の価額の合計額から、2,500万円の特別控除額を控除した後の金額に、一律20%の税率を乗じて算出した金額が贈与税額になります。

したがって、2,500万円以内の贈与であれば、贈与税はかからないことになります。そして、使わなかった特別控除額は、翌年以降に繰り越すことができるので、例えば、最初の年に1,000万円の贈与を受けた場合は、翌年以降、残りの特別控除額1,500万円までは控除を受けることができます。

なお、相続時精算課税を選択した場合、特定贈与者からの贈与については、その年以降、暦年課税の110万円の基礎控除が使えなくなりますので、110万円以下の贈与であっても贈与税の申告が必要です。

特定贈与者以外の者からの贈与については、通常の暦年課税で計算して贈与税額を算出します。

(4)相続税額の計算

特定贈与者が亡くなった場合の相続税の計算における課税財産は、相続時精算課税の適用を受けた贈与財産の価額と、相続または遺贈により取得した財産の価額との合計額です。

そして、計算した相続税額から、既に納めた相続時精算課税にかかる贈与税相当額を控除した額が納税額となります。

その際、相続税額から控除しきれない相続時精算課税にかかる贈与税相当額については、相続税の申告をすることにより還付を受けることができます。

(1)不動産取得税とは

土地や家屋の売買、交換、贈与、家屋の建築等により、不動産の所有権を取得したときに、その取得者に対し課税される税金が不動産取得税です(不動産の所在する都道府県に納付)。

有償、無償の別、登記の有無にかかわらず課税となります。

ただし、相続により取得した場合など、一定の場合には課税されません。

(2)計算方法

不動産取得税の計算は、次の算式によります。

| 不動産の価格(課税標準額(※1))×税率(※2) |

※1 課税標準額は、原則として、固定資産課税台帳に登録された価格となります。ただし、令和9年3月31日までに、宅地(宅地評価された土地を含む)を取得した場合の課税標準額は、固定資産税評価額の2分の1相当額とする特例措置が認められています。

※2 不動産取得税の本則の税率は4%ですが、特例により、令和9年3月31日までに取得した不動産については、以下の税率が適用されます。

| 不動産の種類 | 税率 |

| 土地 | 3% |

| 住宅 | 3% |

| 住宅以外の家屋 | 4% |

(例) 不動産の固定資産評価額が1,000万円の宅地と500万円の家屋の贈与を受けた場合の不動産取得税

{(1,000万円×1/2)+500万円}×3%=30万円

ただし、下記(4)のとおり、不動産取得税の軽減を受けられる場合があります。

(3)免税点

課税標準額が以下の金額未満の場合は、不動産取得税は課税されません。

| 区分・取得原因 | 免税点 | |

| 土地 | 10万円 | |

| 家屋 | 新築・増築・改築 | 23万円 |

| その他(売買など) | 12万円 | |

(4)住宅・住宅用土地についての軽減

贈与を受けた不動産が、自己の居住用としての中古住宅及びその敷地の場合には、一定の要件のもと不動産取得税が軽減されます。

以下、福岡県の場合の、中古住宅とその土地を取得した場合の軽減措置について簡単に解説いたします。

詳細や、その他新築住宅の場合の軽減等については、福岡県庁HP等、不動産所在の都道府県のHP等でご確認ください。

(注)不動産取得税の特例については、都道府県によって異なる場合もあるようです。

① 中古住宅の軽減措置について

下表の要件をすべて満たす中古住宅の取得の場合は、住宅の価格から下表の額が控除されます。

・軽減要件

| 要件 | 内容 |

| ア 居住要件 | 個人が自己の居住用に取得した住宅であること |

| イ 床面積要件 | 住宅の床面積(課税面積)が50㎡以上240㎡以下であること |

| ウ 耐震基準要件 | 昭和57年1月1日以降に新築されたものであること(※) |

※ 昭和56年12月31日以前に新築された住宅についての軽減措置については省略

・軽減される額

| 新築年月日 | 控除額 |

| 昭和57年1月1日から昭和60年6月30日 | 420万円 |

| 昭和60年7月1日から平成元年3月31日 | 450万円 |

| 平成元年4月1日から平成9年3月31日 | 1,000万円 |

| 平成9年4月1日から | 1,200万円 |

② 土地の軽減措置について

土地を取得した人が、取得した日の前後1年の間に、その土地の上にある「上記軽減措置の対象となる住宅」を取得したときは、下記A又はBのいずれか多い方の額が税額から減額されます。

A:45,000円

B:土地1㎡当たりの価格(※1)× 住宅の床面積の2倍(※2)× 3/100

※1 令和6年3月31日までに土地を取得した場合は2分の1の軽減をした後の価格

※2 200㎡を限度とする

|

(計算例) 土地(1,000万円/100㎡)、平成9年4月1日以降に新築の住宅(500万円/50㎡)を取得した場合

以下のとおり、土地、住宅いずれも控除額の範囲内なので、不動産取得税は課税されません。

【軽減前の税額】 (土地)(1,000万円×1/2)×3%=15万円・・・① (住宅)500万円×3%=15万円

【控除額】 (土地)(1,000万円×1/2)÷100㎡×(50㎡×2)×3/100=15万円・・・② (住宅)1,200万円(平成9年4月1日以降に新築)

【軽減後の税額】 (土地)15万円-15万円=0円(①-②) (住宅)(500万円-1,200万円)×3%=0円 |

不動産の名義変更(所有権移転登記)をする際には、登録免許税の納付が必要です。

登録免許税の税率が、贈与の場合は2.0%であるのに対し、相続の場合は0.4%となっており、贈与によって不動産を取得したときの方が相続によって不動産を取得したときよりも登録免許税が5倍高くなります。

(例)不動産の固定資産評価額が1,000万円の場合の登録免許税

・贈与 1,000万円×2.0%=20万円

・相続 1,000万円×0.4%=4万円